Veja o resumo da noticia

- Reforma tributária (LC 214/2025) substitui PIS, Cofins, ICMS e ISS por IBS e CBS, impactando o setor imobiliário com novas regras.

- Mudanças tributárias afetam incorporação, loteamento, locação, intermediação e administração de imóveis, com transição até 2033.

- Locadores com mais de 3 imóveis ou renda anual superior a R$ 240 mil tornam-se contribuintes obrigatórios do IBS/CBS.

- Aluguéis de curta temporada podem seguir regras do setor hoteleiro, com possível aumento da carga tributária.

- Na compra e venda, pessoa física torna-se contribuinte ao negociar mais de 3 imóveis em menos de 5 anos.

- Corretoras, administradoras e empresas de intermediação imobiliária também terão aumento na carga tributária.

- Governo defende a reforma para modernizar o sistema, simplificar a tributação e atrair investimentos.

A reforma tributária aprovada com a Lei Complementar 214/2025 promete revolucionar o setor imobiliário brasileiro ao substituir PIS, Cofins, ICMS e ISS por dois tributos de consumo: o IBS (Imposto sobre Bens e Serviços) e a CBS (Contribuição sobre Bens e Serviços).

A mudança, segundo especialistas, pode elevar a carga tributária para investidores, enquanto preserva pequenos locadores e habitação popular por meio de redutores.

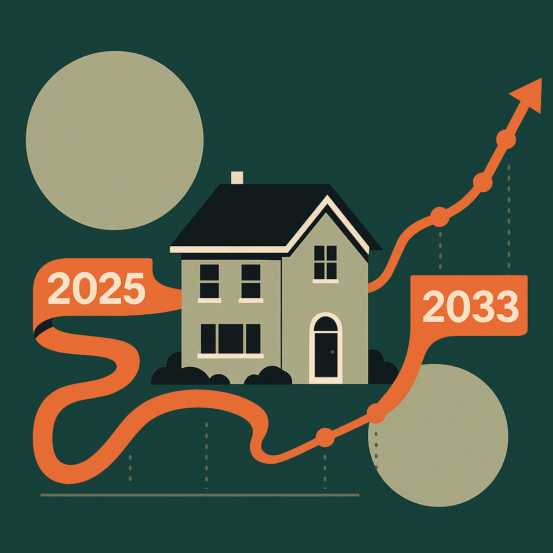

O governo, por sua vez, defende que a medida traz eficiência, previsibilidade e competitividade. A entrada em vigor das mudanças será escalonada, e o novo regime tributário nacional, de fato, estará 100% em operação em 2033.

Neste guia você vai conhecer o impacto da reforma para quem aluga, vende e tem imóveis com aluguel de curta duração (como no Airbnb e Booking).

O que muda com o novo sistema tributário (IBS + CBS)

- Base legal: EC 132/2023 e LC 214/2025

- Tributos substituídos: PIS, Cofins, ICMS, ISS

- Novos tributos: IBS (estadual/municipal) e CBS (federal)

- Impacto no setor imobiliário: incidência sobre incorporação, loteamento, locação, intermediação e administração de imóveis

- Entrada em vigor: período de testes a partir de 2026 e operação plena até 2033

- Redutores:

- Redutor de ajuste: evita bitributação (terreno, serviços, insumos)

- Redutor social: protege habitação popular

Um novo sistema para um mercado complexo

A reforma tributária em vigor no Brasil não é apenas um ajuste: trata-se de uma reforma estrutural. Ela foi formalizada pela Emenda Constitucional 132/2023 e regulamentada pela Lei Complementar 214/2025, inaugurando um modelo de “IVA dual”: os antigos tributos PIS, Cofins, ICMS e ISS darão lugar a dois novos impostos, o IBS (estadual/municipal) e a CBS (federal).

Para o setor imobiliário, a mudança é profunda. Segundo a cartilha da Secovi, da Abrainc (Associação Brasileira de Incorporadoras Imobiliárias) e da Aelo (Associação das Empresas de Loteamento Urbano) operações como venda de imóveis (incorporação ou parcelamento de solo), locação, cessão onerosa, administração e intermediação serão tributadas por IBS e CBS.

Haverá mecanismos também para evitar dupla tributação: um “redutor de ajuste” para incorporar o custo de terreno, serviços e insumos, e um “redutor social” para operações residenciais mais vulneráveis.

Além disso, a entrada em vigor dos novos tributos será gradual. Há um “período de teste” previsto já a partir de 2026, com transição completa até 2033. Para contratos antigos de locação, há possibilidade de migrar por meio de regimes específicos com alíquota fixa — mas isso implica abrir mão de créditos tributários.

“De uma forma geral, existe uma grande preocupação com um encarecimento dos imóveis, por causa de toda a cadeia de transações imobiliárias que vai ser impactada”, afirma ao Portas José Guilherme Missagia, sócio do escritório Daudt, Castro e Gallotti Olinto.

“O impacto deve ser maior no chamado mercado imobiliário de luxo, onde as pessoas investem para rentabilizar da melhor forma possível seus ativos. Isso tudo, aliado aos juros altos, pode compor uma tempestade perfeita.” A expectativa, segundo Missagia, é que a carga geral para o setor de serviços vá subir, mesmo com a reforma permitindo o abatimento por meio dos créditos tributários.

Locadores profissionais entram no foco

Com a reforma, empresas que alugam imóveis ou pessoas físicas que atuam como locadores “de negócio” — isto é, com mais de três imóveis e renda alta, superior a R$ 240 mil por ano com aluguéis — passam a ser contribuintes obrigatórios do IBS/CBS.

O mesmo vale para pessoas que tiverem, em um único mês, durante o ano corrente, renda superior a R$ 24 mil com aluguel.

Quem vira contribuinte obrigatório no aluguel residencial

- Passam a pagar IBS/CBS:

- Pessoas físicas com mais de 3 imóveis alugados e renda anual superior a R$ 240 mil

- Quem tiver renda superior a R$ 24 mil em um único mês (no ano corrente)

- Pessoas jurídicas que atuam como locadoras profissionais

- Carga estimada para pessoas físicas: até ~36% (27,5% de IR + 8,4% de IBS/CBS)

- Carga estimada para pessoas jurídicas: até ~18% (8% de IBS/CBS + cerca de 10% de IRPJ e CSLL)

“O impacto tende a ser diferente para as pessoas físicas e jurídicas. E, no caso deste segundo grupo, também depende se o regime usado é o do lucro presumido ou real. As mudanças vão ocorrer tanto no aluguel para os contribuintes quanto na compra e venda de imóveis”, afirma Lara Oliveira Gonçalves, advogada tributarista e sócia do Villemor Amaral Advogados.

No caso das pessoas físicas, a soma do Imposto de Renda com o pagamento do IBS/CBS pode resultar, segundo cálculos dos especialistas, em uma alíquota total de quase 36% (sendo 27,5% de IR e 8,4% de IBS/CBS).

“O impacto tende a ser um pouco menor para as pessoas jurídicas. Por isso, as holdings patrimoniais tendem a continuar mais vantajosas”, afirma Lara. Mas advogados lembram que é preciso analisar caso a caso. Na PJ, as alíquotas totais podem beirar os 18% (8% de IBS/CBS e 10% de IR e CSLL).

Curta temporada pode dobrar a tributação

Existe ainda uma polêmica pairando sobre os aluguéis de curta temporada, segundo especialistas em reforma tributária.

O tema também é tratado na Lei Complementar nº 214/2025, que regula a reforma tributária. Pelo texto, explica Lara, os chamados aluguéis de curta duração (normalmente colocados no mercado por meio de plataformas como Airbnb e Booking), de até 90 dias, devem seguir as mesmas regras previstas para o setor hoteleiro.

Curta temporada: risco de tributação dobrada

- O que diz a lei: aluguéis de curta duração (até 90 dias) podem ser enquadrados nas mesmas regras do setor hoteleiro.

- Dúvidas em aberto:

- Todas as pessoas físicas que alugam nessa modalidade serão enquadradas?

- Ou apenas aquelas classificadas como contribuintes do IBS/CBS?

- Possível impacto na carga:

- Pessoa física contribuinte no aluguel tradicional: cerca de 8,4%

- Regime equivalente ao hoteleiro: cerca de 16,8% (após redução de 40% sobre a alíquota padrão)

“Uma primeira dúvida que falta ser respondida, neste caso, é: todas as pessoas físicas que alugam seus imóveis na forma de curta duração serão enquadradas no mesmo regime do setor hoteleiro? Ou apenas aquelas classificadas como contribuintes? A questão ainda é polêmica”, diz a advogada tributarista.

O impacto econômico dessa medida é grande, porque, no caso do setor hoteleiro, o índice de redução sobre a alíquota padrão é de 40%. “Portanto, enquanto a pessoa física contribuinte que aluga seu imóvel por anos vai pagar 8,4% de imposto, no caso do setor hoteleiro — e provavelmente os donos de imóveis que continuarem alugando na curta duração — vão pagar 16,8%”, explica Lara.

Compra e venda ganha nova lógica

O IVA dual só vai entrar em cena, para a pessoa física, se ela estiver enquadrada nas regras para ser contribuinte (veja as regras abaixo). Nesse caso, explica Lara, haverá uma alíquota estimada de 14% sobre a compra do imóvel de pessoas jurídicas, como construtoras e incorporadoras. Mas esse valor pago de imposto vira crédito com o governo.

Ou seja, em uma eventual venda, ele poderá ser deduzido do novo valor devido. Os 14% no momento de passar o imóvel a outra pessoa recaem apenas sobre a margem de lucro da operação. O mesmo raciocínio deve ser aplicado às pessoas jurídicas que compram e vendem imóveis com frequência.

No caso da compra e venda, as pessoas físicas serão classificadas como contribuintes se alienarem ou cederem direitos sobre mais de três imóveis distintos adquiridos há menos de cinco anos.

O enquadramento pode ocorrer também no mesmo ano-calendário se a renda com alienação de mais de três imóveis, somada à de um imóvel construído pelo próprio alienante nos últimos cinco anos, superar os R$ 288 mil. As rendas obtidas com os aluguéis, se for o caso, entram igualmente no cálculo, de acordo com entendimento de tributaristas.

Compra e venda: quando a pessoa física vira contribuinte

- PF passa a ser contribuinte do IBS/CBS quando:

- Alienar ou ceder direitos sobre mais de 3 imóveis distintos adquiridos há menos de 5 anos; ou

- No mesmo ano-calendário, tiver renda superior a R$ 288 mil com a alienação desses imóveis, somada à de imóvel construído por ela nos últimos 5 anos;

- As rendas com aluguéis também entram na conta.

- Tributação na compra: 14% sobre a compra de imóvel de PJ (construtoras/incorporadoras), gerando crédito tributário.

- Tributação na venda: IBS/CBS incidem apenas sobre a margem de lucro, descontando o crédito anterior.

- Quem não é contribuinte: continua sujeito apenas a ITBI e imposto sobre ganho de capital.

“É importante ratificar que não é qualquer pessoa física que está sujeita ao IBS/CBS. Ela precisa ser classificada como contribuinte. Para as pessoas físicas que não se enquadram nas regras, continua valendo apenas o ITBI e o imposto sobre ganho de capital”, explica Lara.

Os dois impostos citados pela advogada, inclusive, continuarão sendo cobrados em qualquer tipo de operação imobiliária de compra e venda de imóveis.

Empresas imobiliárias

Corretoras, administradoras de locação e empresas de intermediação imobiliária também entram no escopo do IVA dual e devem ter aumento na carga tributária em seus negócios. O setor das incorporadoras e construtoras de grande porte também poderá conviver com cargas mais elevadas quando migrar para o regime regular de cobrança de IBS/CBS.

Impactos para empresas imobiliárias

- Empresas afetadas:

- Corretoras de imóveis

- Administradoras de locação

- Empresas de intermediação

- Incorporadoras e construtoras

- Tendência geral: aumento da carga tributária no regime regular de IBS/CBS.

- Principais desafios: adaptação de sistemas, maior controle contábil, planejamento tributário contínuo e reforço de governança.

Quem fica de fora

A nova regra define que pessoas físicas que tenham até três imóveis alugados e renda anual inferior a R$ 240 mil não se tornarão automaticamente contribuintes do IBS/CBS.

Isso significa que muitos proprietários de apartamentos ou casas para aluguel, especialmente se mantiverem locações simples, continuarão fora da cobrança desses novos tributos.

A reforma prevê mecanismos fiscais para proteger moradias de baixo valor. A Lei Complementar 214/2025 institui o “redutor social” para vendas residenciais e locações populares — por exemplo, dedução de até R$ 600 por mês da base tributável para locação residencial.

O objetivo declarado é evitar que a reforma encare ainda mais a moradia para famílias vulneráveis.

Segundo a própria Lei Complementar 214/2025, certas transações imobiliárias não serão tributadas por IBS/CBS: permutas sem torna, transmissões de garantia e algumas operações de fundos patrimoniais estão entre essas exceções.

Esses “buracos” legais podem salvar parte das operações tradicionais que hoje são financeiramente relevantes no mercado.

Quem fica de fora da nova tributação

- Não se tornam contribuintes do IBS/CBS:

- Pessoas físicas com até 3 imóveis alugados

- Renda anual de aluguel inferior a R$ 240 mil

- Mecanismos de proteção:

- Redutor social em vendas residenciais e locações populares (ex.: dedução de até R$ 600/mês na base tributável da locação residencial)

- Isenções em operações específicas, como permutas sem torna, transmissões de garantia e certos fundos patrimoniais

- Objetivo declarado: evitar encarecimento adicional da moradia para famílias de baixa renda.

O que diz o governo

O governo federal, por meio do Ministério da Fazenda, defende que a reforma é mais do que uma mudança tributária: é uma transformação necessária para modernizar o sistema fiscal brasileiro.

A ideia central é garantir a não cumulatividade plena dos novos tributos — ou seja, permitir que empresas se creditem de IBS e CBS pagos nas cadeias produtivas, o que aumentaria a eficiência econômica.

Além disso, o governo argumenta que os redutores (de ajuste e social) são instrumentos justos, não privilégios. Eles servem para compensar setores sensíveis, como a construção, e para proteger a habitação popular.

Também há uma justificativa política e estratégica: simplificar a tributação, reduzir a guerra fiscal entre estados (já que ICMS e ISS terão participação menor) e tornar a economia brasileira mais competitiva para atrair investimentos.

Finalmente, o Executivo aposta que a transição gradual — com fases até 2033 — permitirá uma adaptação sem choques abruptos. Para alguns contratos antigos, há regimes especiais que permitem manter alíquotas mais baixas por certo período, em troca da renúncia de crédito tributário.

Como o governo justifica a reforma

- Objetivo central: modernizar o sistema tributário brasileiro com um modelo de IVA dual (IBS + CBS).

- Pilares do discurso oficial:

- Não cumulatividade plena e ampliação de créditos tributários

- Simplificação da tributação e redução da guerra fiscal

- Maior competitividade da economia e atração de investimentos

- Proteção à habitação popular via redutor social

- Transição até 2033: fases graduais, com regimes especiais para certos contratos antigos, em troca de renúncia a créditos.

- Fiscalização: maior rastreabilidade das operações, especialmente com o CIB (Cadastro Imobiliário de Bens), reforçando o combate à evasão e à sonegação.

Em resumo

A reforma tributária brasileira, com seu novo modelo de IVA (IBS + CBS), está prestes a reorganizar toda a economia — e o setor imobiliário está no centro dessa transformação.

Locadores “profissionais” serão os mais impactados, enfrentando eventual aumento real de carga tributária, complexidade contábil e necessidade de planejamento estratégico profundo.

Por outro lado, locadores de menor porte e habitação social recebem salvaguardas importantes por meio de redutores. O governo justifica a reforma como essencial para modernizar o sistema tributário, ampliar a competitividade e garantir justiça fiscal.

Resta ao mercado imobiliário absorver essas mudanças, reescrever contratos, investir em governança e — para muitos — repensar modelos de negócio para prosperar no novo cenário.

“Com a tecnologia, a digitalização dos processos e o rastreamento das operações serão maiores também. No caso do setor imobiliário, ainda mais com a obrigação do CIB (Cadastro Imobiliário de Bens), o combate à evasão e sonegação será maior”, ratifica Missagia.